ジャージー財団設立で、賢く資産保全

富裕層への課税強化時代の資産保全

相続税の非課税枠(基礎控除)の大幅減、出国税の導入に続き、2016年1月からいよいよマイナンバー制度がスタートするなど、富裕層に対する課税強化の動きが高まってきていると言えます。

そのため、資産をいかに保全するかというところに関心を持つ方も多いと思います。

今回、資産保全にひとつの手段としてオススメしたいのが海外財団法人の設立、特にジャージー財団の設立です。

こんな方にオススメ

1.日本で公益財団法人を所有しているビジネスオーナー

2.海外での資産保全に関心のある富裕層

3.海外進出に関心のあるビジネスオーナー

ジャージー財団設立による5つのメリット

日本で公益財団を保有している方もいらっしゃると思いますが、ジャージー財団設立には主に5つのメリットがあるとされています。

1.Tax Efficiency

ジャージーでの財団法人設立ストラクチャーは高い節税効果が期待されています。

2.Stable Return

ジャージー財団内における資産運用は、他の主要な財団(ガーンジーやマン島に設立する財団など)と比べて投資家からの信頼度が高く、安定したリターンが期待できます。

3.Protective

投資アプローチは保守的でありながらもバランスがよく、資産保全にために重要な長期的視野を持っていると言えます。

4.Charity

ジャージーに設立する財団を通じて慈善活動を行うことができます。

5.Controllable

設立した財団は世界中のどこからでも運用資産をコントロールすることが可能です。

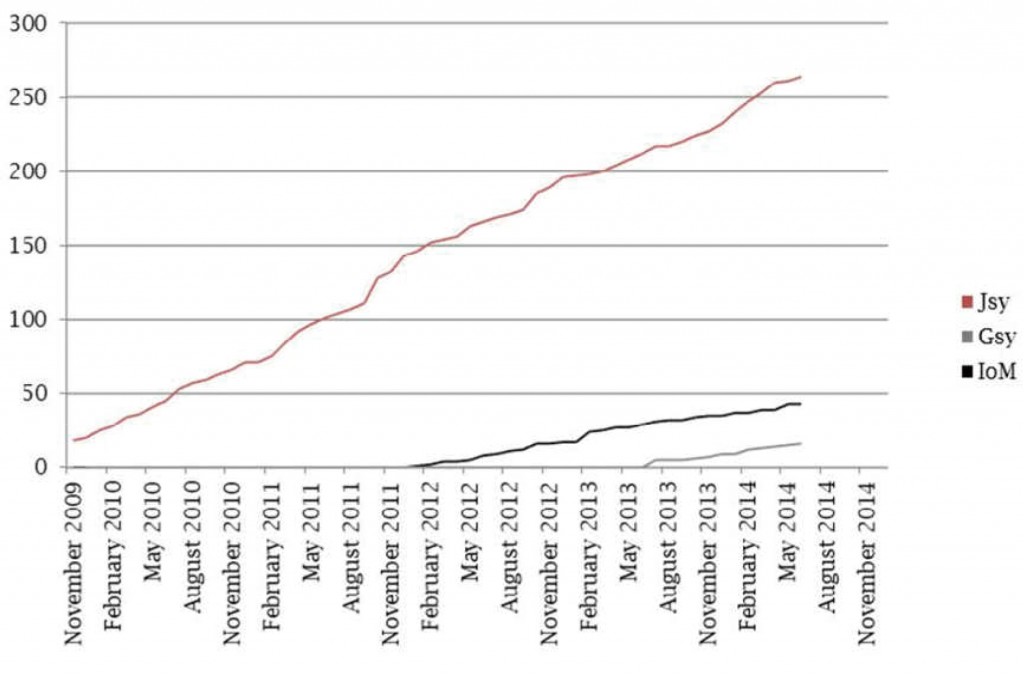

【表:世界の3つの主要な財団の提供元であるジャージー、ガーンジー、マン島に対する、投資家の信頼感を示すチャート】

上記の表は、世界の3つの主要な財団の提供元であるジャージー、ガーンジー、マン島に対する、投資家の信頼感を示すチャートです。

この表を見てわかる通り、ジャージーがずば抜けて高いことがわかります。

もちろん、どの財団でもいいというわけではありません。

たとえば、ワイナリーを経営していたり、ヴィンテージワインを多数コレクションしている方なら「ワイン財団」というように、その人の事業や趣味に関連した具体的な財団を設立するのが望ましいとされています。

財団の所有は海外の資産家の常識

もうひとつのポイントは、海外進出です。

実は海外の資産家は必ずと言っていいほど財団を保有しています。

それだけではなく、名刺交換をする際には財団の名刺を渡すケースが多いとされています。

つまり、財団を通じて社会に貢献する、慈善活動を行うことに関心が高い資産家が多いということが言えます。

彼らとのコネクションを構築する際に、”財団”という共通言語があるほうが、ない場合より有利に働くのは想像できると思います。

「Joint Life Survivor」で節税対策

ジャージー財団の特徴の一つに「Joint Life Survivor(連生命保険最終生存者)」があります。

こちらは、一つの生命保険で夫婦や親子のように2名以上を被保険者として保証する保険です。

【図:「Joint Life Survivor(連生命保険最終生存者)」】

上記の図は、両親と子供1人の家庭で、両親が被保険者、子供が保険受取人の例を示しています。

この場合、最後の被保険者(父親または母親)の死亡によって保険金が支払われます。

つまり、通常の保険と違って、保険金を受け取る回数を減らすことができるため、節税効果が期待できるとされています。

また、受け取り時期も遅くなる傾向があるので、税の繰り延べ効果も期待できるとされています。

資産保全、海外進出、節税対策とメリットが豊富なジャージー財団設立は、検討してみる価値は十分にあると言えます。

当社は、海外財団法人の設立に関して、随時個別コンサルティングをご提供しています。

ご興味のある方はぜひ一度お問い合わせください。